全球知名美容品牌雅芳(Avon)宣布出售其位于美國俄亥俄州斯普林代爾的最后一家制造工廠,這一決定標志著這家擁有超過130年歷史的公司在美國本土的制造業(yè)務正式畫上句號。這一事件不僅是雅芳自身戰(zhàn)略調整的關鍵一步,更折射出傳統(tǒng)直銷模式在數(shù)字經(jīng)濟時代面臨的深刻挑戰(zhàn),以及私募股權資本深度介入后,對企業(yè)資產(chǎn)剝離與價值重塑的典型路徑。

百年制造歷史的終結

雅芳由大衛(wèi)·麥康奈爾于1886年創(chuàng)立,最初以圖書銷售附帶香水贈品起家,隨后憑借“叮咚,雅芳來訪”的直銷模式風靡全球,成為一代女性的集體記憶。其美國工廠曾是其龐大供應鏈的核心,象征著產(chǎn)品從研發(fā)到生產(chǎn)的完整控制力。隨著市場競爭加劇、成本壓力上升以及消費者購物習慣向線上轉移,自營重資產(chǎn)工廠逐漸從優(yōu)勢變?yōu)樨摀4舜纬鍪凼茄欧冀陙砣蛑圃炀W(wǎng)絡收縮的延續(xù),其生產(chǎn)將更多地依賴于第三方合作廠商。

深度轉型與資本運作的雙重驅動

雅芳的決策背后,是深刻的業(yè)務轉型需求。面對如玫琳凱、以及新興的DTC(直接面向消費者)品牌競爭,雅芳正努力從傳統(tǒng)“上門直銷”轉向線上線下融合的社交銷售模式。剝離重資產(chǎn)工廠能顯著優(yōu)化資產(chǎn)負債表,獲得現(xiàn)金流,用于投資數(shù)字技術、營銷創(chuàng)新和供應鏈敏捷化。

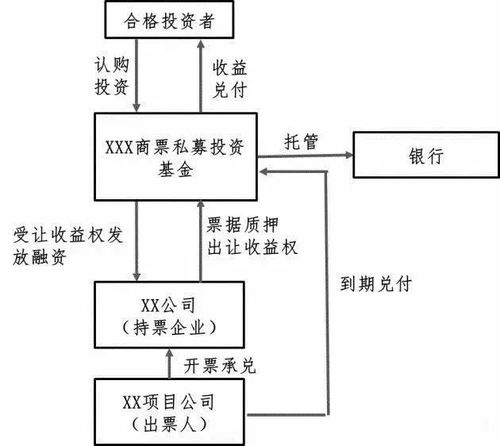

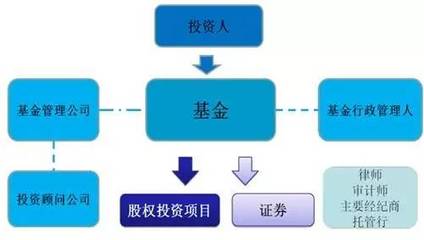

更重要的是,這一舉動與近年來的股權投資管理動向密切相關。2019年,雅芳被巴西美妝巨頭Natura &Co收購,而Natura &Co本身也面臨整合壓力與業(yè)績挑戰(zhàn)。2023年,私募股權公司CVC Capital Partners等機構又對Natura &Co旗下業(yè)務進行了復雜的資本重組與分拆。在這一系列股權變更與資本重組中,提升效率、聚焦核心品牌與高增長渠道成為首要任務。出售非核心資產(chǎn)(如自有工廠)是私募股權常用的“價值釋放”手段,旨在使企業(yè)結構更輕、財務更健康,從而為未來的獨立上市或再次出售做準備。

啟示與未來展望

雅芳賣掉最后一家美國工廠,是一個時代的縮影。它表明:

- 傳統(tǒng)模式必須進化:即便是擁有強大品牌遺產(chǎn)的公司,也必須果斷剝離不適應時代的重資產(chǎn),向靈活、數(shù)字化的運營模式轉型。

- 資本是重塑之手:在股權投資管理者的視角下,企業(yè)是一個資產(chǎn)組合。通過收購、拆分、剝離和重組,資本追求的是投資回報的最大化,這往往意味著做出艱難但果斷的運營決策。

- “制造”與“品牌”可以分離:品牌的核心競爭力日益轉向研發(fā)、營銷與消費者關系,而生產(chǎn)可以通過全球供應鏈高效解決。雅芳并未放棄產(chǎn)品質量控制,而是轉向了輕資產(chǎn)的監(jiān)管模式。

雅芳的品牌故事并未結束。結束美國制造歷史,或許是其在全球資本與市場新格局下,為了重獲增長而必須完成的“瘦身”與“轉身”。其成敗將取決于能否在股權資本的驅動下,成功地將百年品牌魅力與新時代的消費潮流相結合。對于整個行業(yè)而言,雅芳的案例是一次關于傳統(tǒng)企業(yè)轉型、資本角色與制造業(yè)全球分工的生動教材。